Поправки в НК с 2020 года. Часть 3. Реорганизация бизнеса с целью не восстанавливать НДС

И снова о поправках в Налоговый Кодекс 2020 года. Законодатели перекрыли лазейку в нормах, которая позволяла перевести бизнес на спецрежим когда угодно и не восстанавливать НДС.

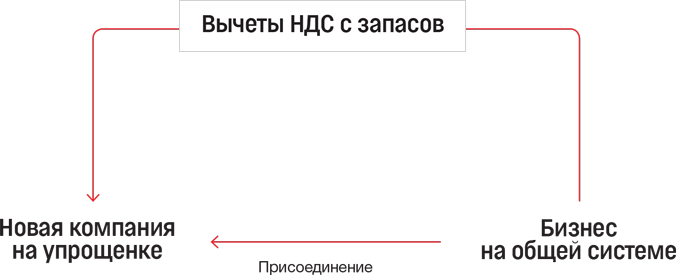

Суть способа

Учредители открывали новую компанию и сразу переводили ее, например, на упрощенку (п. 2 ст. 346.13 НК). Затем к новой организации присоединяли нужную компанию на общей системе.

Формально бизнес не переводили на спецрежим. Прежняя компания переставала действовать. При этом взять с нее вычеты невозможно — реорганизации нет в перечне причин восстановить НДС. Собственники могли выбирать любой из вариантов: преобразование, присоединение, разделение, слияние. Требовать вычеты у новой компании на спецрежиме налоговики не могли.

Инспекторам оставалось только судиться. Они доказывали, что на спецрежиме оказался прежний бизнес, а в бюджет НДС не поступил. Были случаи, когда судьи соглашались, что реорганизация — способ не платить налог. Они оставляли в силе решение о доначислениях или обеспечительных мерах к новой компании (постановление Арбитражного суда Западно-Сибирского округа от 11.04.2018 № Ф04-916/2018). Хотя взыскать чужие вычеты НДС с новой компании на упрощенке контролерам удавалось не всегда (постановления арбитражных судов Северо-Кавказского округа от 27.05.2019 № Ф08-3156/2019, Центрального округа от 30.10.2015 № Ф10-3683/2015 по делу № А54-6238/2014).

Как через реорганизацию уходили с общей системы и оставляли себе НДС

Что изменилось

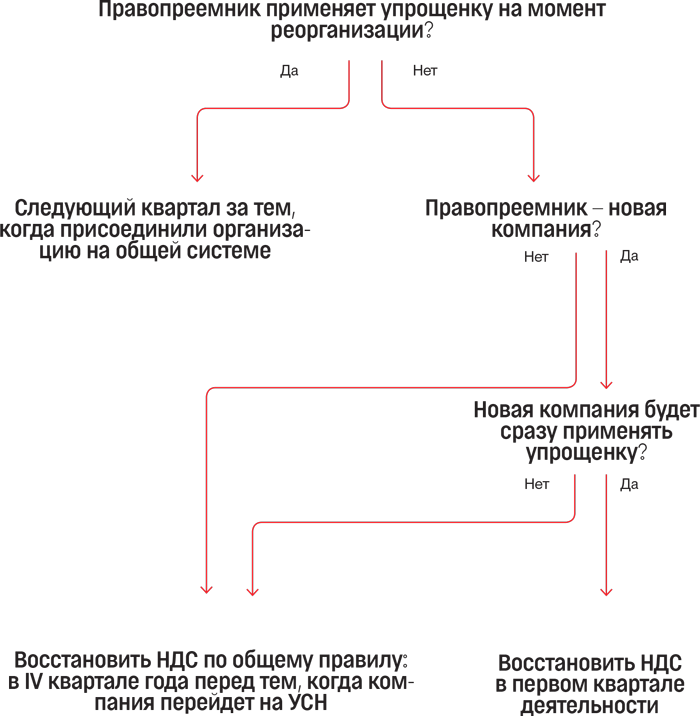

Теперь в кодексе прописали правила о том, кому и как восстановить НДС после реорганизации (п. 3.1 ст. 170 НК). Налог заплатит правопреемник. От того, когда он начал применять спецрежим, зависит срок восстановления НДС.

Дольше всего пользоваться НДС разрешили спецрежимнику, который присоединил организацию на общей системе. Он восстановит налог в квартале, следующем за тем, когда в ЕГРЮЛ записали, что организация на общей системе перестала действовать.

В результате реорганизации может возникнуть новая компания. Она вправе сразу применять спецрежим. В первом же квартале своей деятельности она восстановит НДС за правопредшественника на общей системе.

Когда восстановить НДС реорганизованной компании

Как действовать без риска

Фактически реорганизацию и сейчас не запрещено использовать как альтернативный вариант перехода на упрощенку. Выгода в том, что не надо дожидаться начала года, чтобы применять спецрежим. Другой не очевидный плюс — восстановить вычеты можно позже, чем при обычном переходе на упрощенку.

Любые организационные изменения в группе компаний привлекут внимание налоговиков. Рискованно проводить реорганизацию, если ее нечем обосновать, кроме цели получить или сохранить право на спецрежим.

Сравните налоговую экономию со стоимостью процедуры и рисков, прежде чем трансформировать организационную структуру. Компании потребуется помощь юристов. Стоимость сторонних услуг по преобразованию начинается от 35 тыс. руб., а вместе с оформлением необходимых документов и сообщений вырастет до 75 тыс. руб. Цена других форм реорганизации выше на 50 тыс. руб. На процедуру потребуется три месяца.

В кодексе не записали особых правил уплаты НДС, если вычет восстанавливает правопреемник на спецрежиме. Порядок заполнения декларации также не меняли. Именно в ней компания показывает сумму вычетов НДС, которые должна восстановить. Пока нет специальных правил. Скорее всего, инспекторы потребуют деньги единым платежом и в срок для восстановления налога.